刚刚过去的一个月可谓“热闹非凡”。美国大选的“靴子”终于在全世界密切关注中落了地,RCEP的成功签订或将改变世界经济格局,同时海外疫苗即将入市,欧美股市迎来大幅反弹。

A股市场在11月取得了不错的涨幅,但是风格切换的苗头也越发明显。大宗商品受到全球复苏和宏观刺激政策的影响,“再通胀交易”的声音甚嚣尘上。相应地,债券市场依然很“受伤”,叠加永煤违约事件对市场情绪的重大影响,所谓的固定收益资产不再“稳固”,投资者对股债的态度也有了微妙的变化。

岁末年初的关键时点,“春耕行情”会否提前到来?市场风格的切换是否已经开始,还是已经过半?信用风险是否会进一步发散形成系统性风险?量化对冲基金当前是否还有投资价值?市场如棋局,棋局万变,棋势无定,有进有退且落子无悔,方能沉稳驾驭。如何把握市场大势,动态调整大类资产配置比例,把握市场各类投资机会,本期建信信托资产配置观点与建议将对以上问题进行探索与解析。

(一)11月市场回顾与未来宏观经济展望

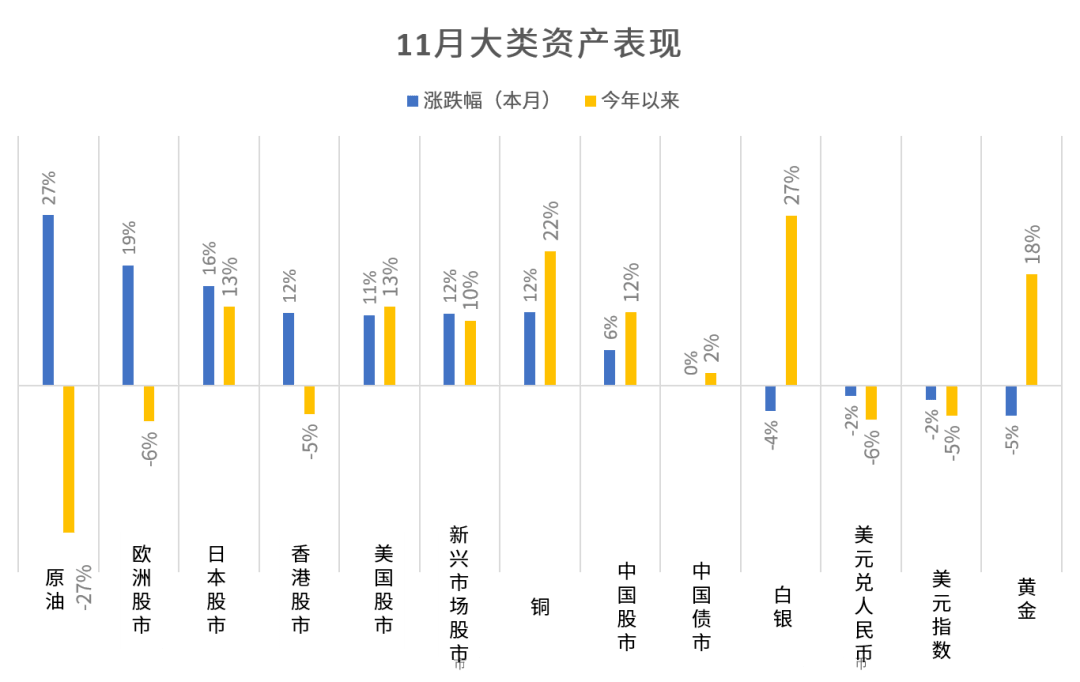

11月金融市场表现简要概括如下:全球股市大幅上涨,欧洲股市领涨全球,A股虽然涨势喜人,但在全球主要股市中涨幅最小;大宗商品上涨,贵金属下跌;中国债市收平。

今年以来,黄金/白银和铜的涨幅独占鳌头,股市在11月大涨后,总体已是正收益,原油仍有较大跌幅,中国债市则收益偏低。

建信信托整理

资产组合收益率主要由资产配置贡献,而资产配置则着眼于宏观趋势大方向的把握与判断。因此,宏观经济基本面是驱动大类资产行情的最基本因素。建信信托资产配置,首先立足对宏观经济与趋势的研究与分析,力求为客户把握大的方向。本期宏观层面建议重点关注量化宽松或将持续推动资本市场上扬,而全球经济将面临二次衰退风险。

中国经济持续反弹走势

需求端修复速度持续加快。10月社会消费品零售总额同比增长4.3%,增速比上月加快1个百分点。全国固定资产投资同比增长1.8%,投资数据已基本恢复正常。1月份,中国制造业采购经理指数为52.1%,已连续九个月处于扩张区间,制造业扩张还在持续。通胀仍将保持平稳状态,流动性处于相对宽松状态。CPI增速在短期内仍将维持低位,核心CPI增速稳定在0.5%的低水平。PPI仍然处在负增长通道,但回升明显,预计11月增长-1.3%。房地产整体趋稳,人民币进入6.5时代。

全球经济面临二次衰退风险,疫情趋势导致衰退风险加大

美国新冠疫情迟迟未能得到控制,截至11月30日累计确诊已超1375万例,单日新增居高不下,加大了经济下行风险压力,导致美国2021年经济继续萎缩。

此外,美国大选后新旧政权更替暗流涌动,特朗普政府在外交及内政上屡出招数,使拜登政府上台后刺激政策难以落地,更增加了美国经济衰退的可能。受疫情影响,美国就业仍未恢复至正常水平,劳动参与率62%,就业率57%,均低于正常水平。欧洲国家新冠疫情出现了爆炸式增长,确诊病例超1500万例,法国、德国等国单日新增确诊病例纷纷创下新高。欧盟国家失业率高达8%,就业人数同比下降2%。

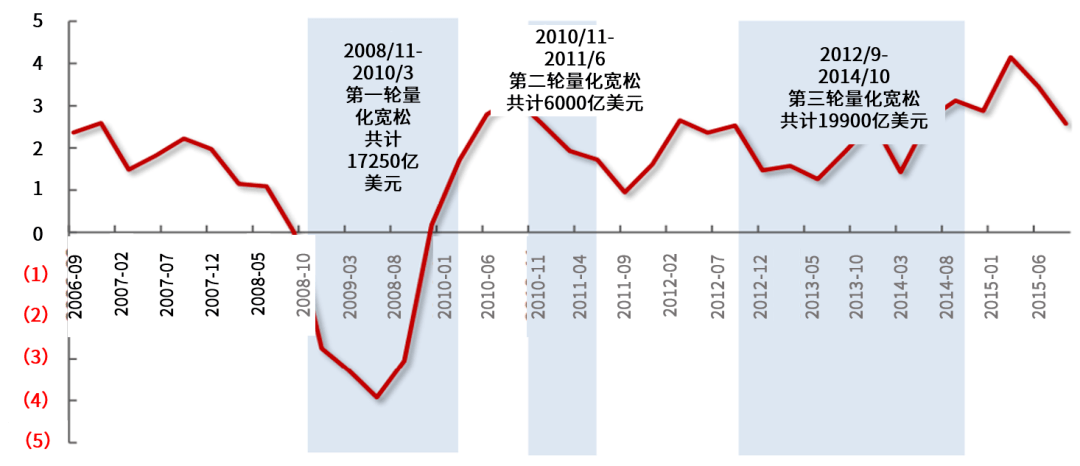

量化宽松推动全球资本市场上扬

2008-2012年金融危机期间,美国推出的量化宽松政策,推高了全球股市、债市。2020年新冠疫情爆发后,美国推出了天量经济刺激计划,同时美联储也开启了无限QE政策,向市场释放了大量的流动性。2020年3月到11月期间,美国新增的M2已经接近40,000亿美元。2008年次贷危机在区域及行业中扩散较为局限对与之相较,2020年新冠肺炎是全球性的,且影响到几乎所有行业;而同时,2008年次贷危机使金融部门陷入困境,其本质是实体经济资源配置不当,属于结构失衡;2020年新冠危机根源在于健康危机及应对措施,进而对需求端和供应端均构成负面冲击,属于总量危机。因此,本次美国推出的经济刺激计划创历史记录,应对疫情的信贷投放和财政刺激力度都更大,将对股、债和商品都有巨大的推动作用。

建信信托整理

RCEP将改变世界经济的格局

11月15日签订的RCEP协定横跨亚洲和大洋洲15国,涵盖全球30%的人口、GDP体量和贸易总额。从经济层面上看,RCEP降低了区域内商品关税成本,加快区域内资本、技术自由流动,提高了泛亚洲和澳洲区域经济体在全球的竞争力。从政治层面上看,RCEP是全球战后第二个由非美国主导的自由贸易协定,与欧盟的作用类似,会在随后的时间里,逐渐增强区域内的政治互信,对缓和区域内国家关系具有深远影响,美国在亚洲地区影响力由此趋于下降,拜登重启TPP谈判将会举步维艰。

提高直融比重再次被正式提出

11月25日,刘鹤副总理在《人民日报》发表的《加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局》中指出,坚持以服务实体经济为方向,对金融体系进行结构性调整,大力提高直接融资比重。我国直接融资在2016年之前呈现持续上升趋势,但到2017年占比明显回落,在2018、2019年逐年提高。目前我国社会融资规模仍以人民币贷款为主,以银行信贷为主导。相比来说,欧美发达国家的直接融资占比为八九成左右,是市场主导型的金融结构。预计未来我国的直接融资,尤其是股权融资的比例将大幅提升。

(二)12月资产配置策略与投资建议

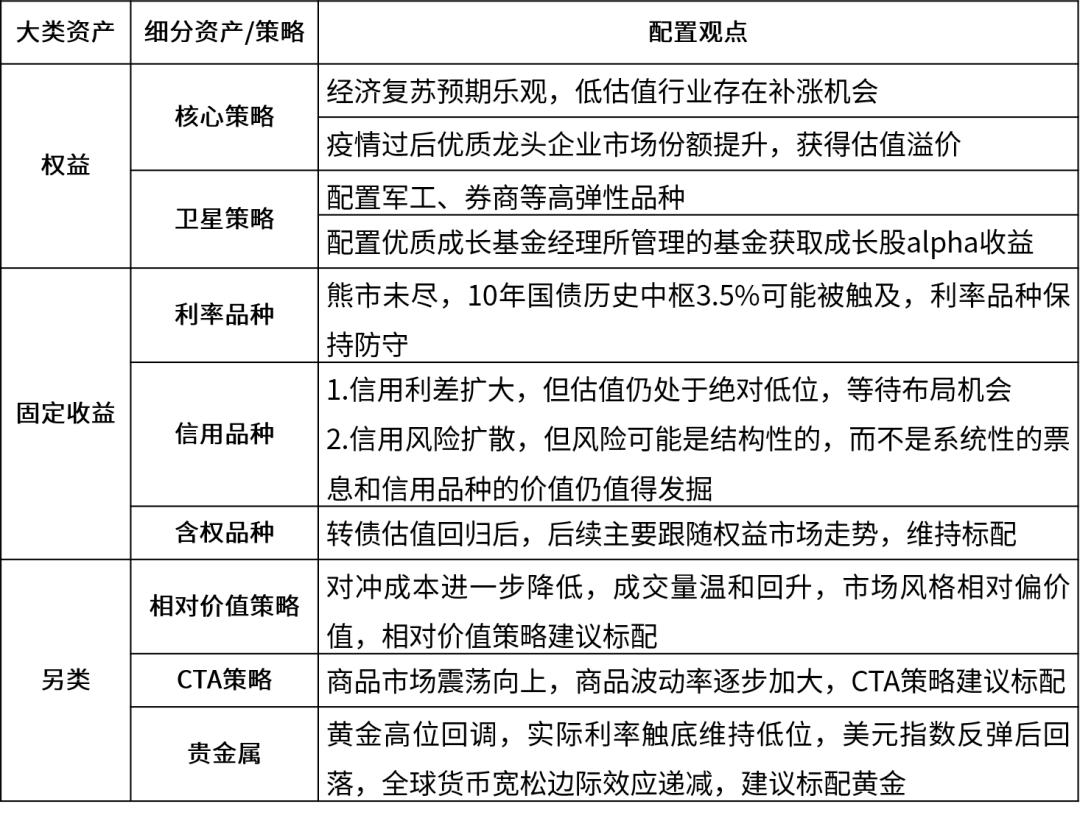

展望11月,市场仍将有诸多不确定性因素,相比10月高配权益资产、低配固定收益类资产、标配另类资产的投资建议,本月考虑到债市配置价值逐步显现,股市迟迟无法突破3400点的区间上沿,另类资产侧重于配置策略而不是资产类别,可能在当前行情下具有一定的配置机会,因此总体建议标配三大类资产。

权益资产:高配

OECD(经济合作与发展组织)的综合领先指标(CLI)等显示,宏观经济周期于2020年2月触底后进入一轮复苏周期,已经连续8个月好转,并进入扩张期。基本面维持中长期看好中国经济的观点。A股市场11月小幅反弹,中证800涨幅约3%,顺周期的有色钢铁煤炭行业涨幅居前。当前A股市场情绪在中性偏低区间,权益类资产仍有机会,建议【高配】。

具体到投资机会,建议关注三点。

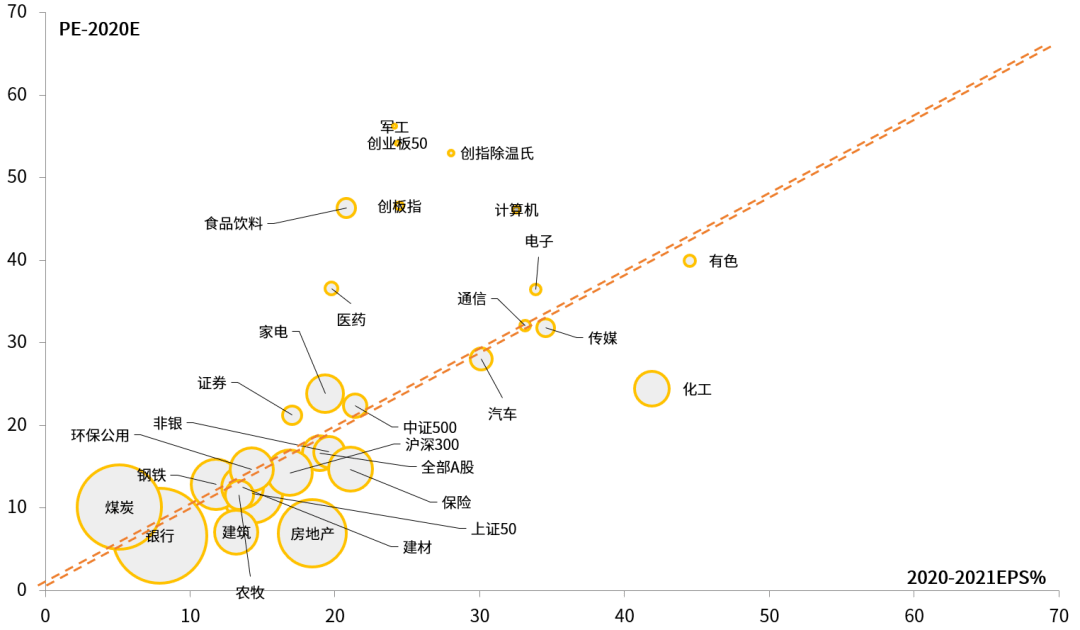

一是低估值顺周期行业的补涨机会。以经济复苏为权益配置主线,疫情导致估值、业绩双杀的顺周期行业有望迎来修复。从三季度公募持仓来看,公募基金相对低配银行等低估值行业,而利率上行时期,以金融和强周期行业为代表的传统板块股价表现优于新兴成长板块。因此,以经济复苏为权益配置主线,疫情导致估值、业绩双杀的顺周期行业有望迎来修复。

二是优质龙头股自下而上的alpha(超出市场平均回报的收益)机会。受疫情影响,各行业龙头企业持续受到以外资为代表的机构投资者的追捧,并获得估值溢价。A股各行业形成竞争优势的龙头企业具备长期投资价值,中期来看仍有alpha机会。短期矛盾在于,部分行业在过去一年估值提升较为明显,例如食品饮料和医药等行业,其较高的估值一定程度上透支了未来业绩。对于此类行业,短期需要关注其估值收缩的风险。

三是景气行业成长股的alpha机会。A股三季度业绩报告显示,新兴成长板块的电子、电气设备行业景气度较高。医药、农业和食品饮料等泛消费板块也将持续较高景气度。投资思路上建议选择风格稳定、alpha能力突出的权益管理人进行配置,获取A股中的成长股机会。倘若明年全球经济复苏,外需持续景气,可重点关注受益出口产业链的中游制造行业的投资机会,包括汽车、机械和电力设备等。

建信信托整理

固定收益资产:低配

当前经济进一步提升,PMI等先行指标不断创年内新高,货币政策也将维持稳健基调。2021年将是名义GDP的扩张期叠加流动性收紧的年份,总体利好股市,利空债市。但是考虑到紧货币的政策并不利于控制宏观杠杆率,预计货币政策不会快速收紧,债市总体的思路仍是等待机会,防守为主,主要的机会还是在含权品种方面,建议【低配】。

具体到投资机会,关注以下三点。

一是建议选择熊市行情下控制回撤能力较强的产品。

二是虽然信用风险在11月有所扩散,但风险可能是结构性的,而不是系统性的。建议根据信用利差的历史估值情况,择机选择以中高评级信用债为主,获取杠杆套息收益,同时挖掘风险可控的高收益信用产品。

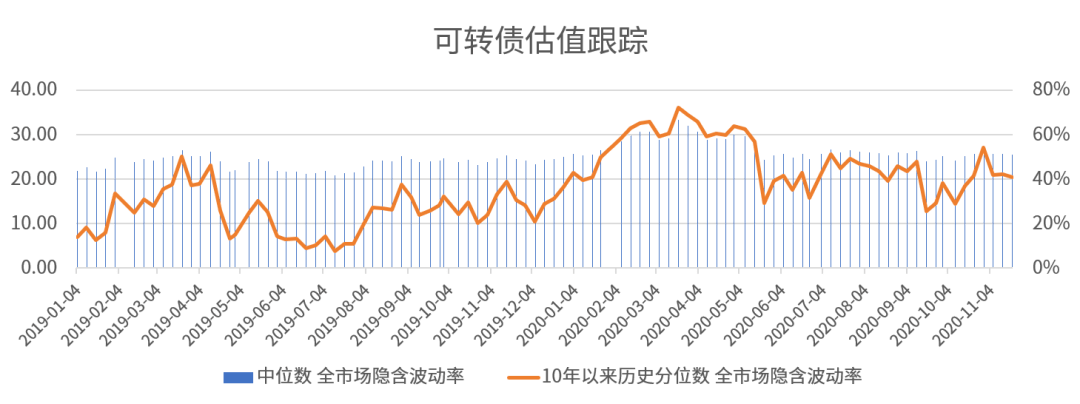

三是11月转债指数震荡后小幅上行,估值压缩后相对处于较为合理的位置,后续更多是跟随正股走势,随着权益市场走强,仍有机会,可布局含转债基金。

具体到投资机会,关注以下三点。

一是建议选择熊市行情下控制回撤能力较强的产品。

二是虽然十月信用债上涨,进一步压缩了信用利差,但总体来看,利率仍处于上行趋势的背景下,信用债性价比较上期降低,建议选择以获取债券票息为主,具有一定杠杆水平的债券类产品。

三是可转债10月上涨后,估值提高,性价比下降。经历市场热炒后,可转债后续可能出现震荡与分化。为规避政策性风险与泡沫破裂风险,建议短期回避可转债市场的炒作。不过,中期来看,随着权益市场走强,建议择机配置低溢价的可转债品种。

建信信托整理

另类资产:标配

从当前成交量、波动率、市场风格、实际利率等因子来看,建议对另类资产持中性偏乐观态度,此外配置另类资产还有助于平滑大类资产组合的波动性。因此,总体建议【标配】。

具体来看,关注以下三类投资机会。

一是股票市场中性策略平均对冲成本降至8%以下,而股市成交量温和回升。虽然从市场风格表现来看,近期上证50、沪深300指数明显强于中证1000,创业板指,相对利空相对价值策略。考虑到3个主要因素中两个利好相对价值策略(市场中性策略),维持相对价值策略标配的建议。

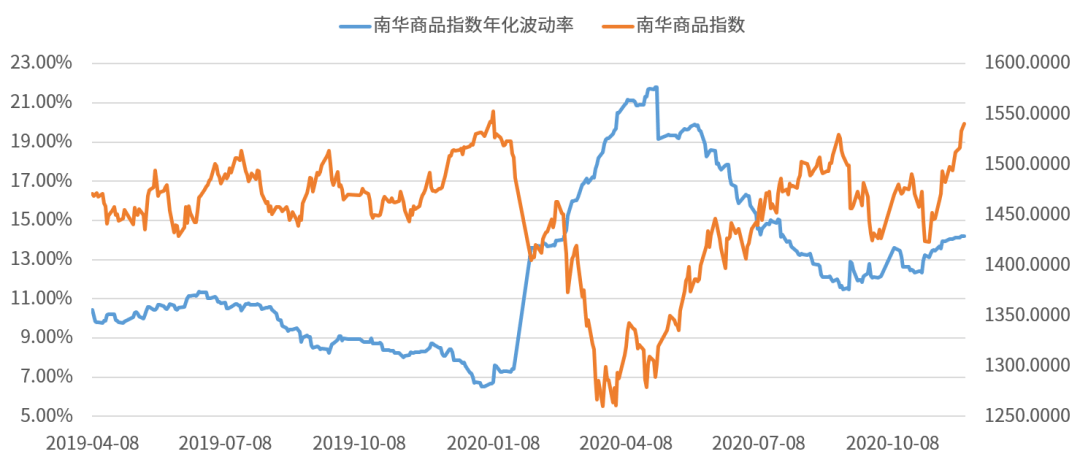

二是商品市场震荡向上,全球经济复苏、弱美元、疫情反弹和拉尼娜气候等不确定因素导致商品波动率逐步加大,CTA策略(即通过商品期货或者股指期货趋势性交易获利的投资策略)在未来一段时间预计仍具有较好的表现,建议标配。

三是黄金高位回调后,美债实际利率反弹后回落,美元指数延续弱势走势,黄金配置价值凸显,建议标配黄金。

建信信托整理

(三)资产配置观点与本月投资建议总结

免责声明

本文由建信信托编制,建信信托不对所包含内容的准确性、可靠性或完成性提供任何明示或暗示的保证,所有观点不作为预测、研究或投资建议,也不应构成买卖任何产品或采取任何投资行为及策略的建议、募集或劝诱。本文章观点仅代表个人观点,不代表建信信托官方立场。

关于建信信托

建信信托是中国建设银行投资控股的非银行金融机构,自2010年成立以来已发展成为业界领先的信托公司,聚焦投资银行、资产管理和财富管理三大转型业务方向,致力于真诚服务投资者、服务实体经济、服务民生,打造一流全能型资管机构。至2019年底,公司受托管理资产总规模已达1.39万亿元。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com