近日,《21世纪经济报道》在综合各家银行科技投入情况后,发现金融科技投入的重要“出口”,仍是以APP及API为主,且多家国有大行的APP活跃用户数已进入了亿级时代。

通过各银行的相关披露,我们不难发现银行APP的主要业务以转账、消费、理财为主——2020年末农行个人掌银交易金额达75.96万亿元,同比增长22.8%;招行APP+掌上生活APP里“饭票”和“影票”两大场景的交易额近100亿元;招行APP理财投资客户数1033.04万户,占全行理财投资客户数的94.84%。

由此,如何以手机银行APP为核心,围绕其构建起多渠道平台矩阵,充分利用各自优势实现营销服务的降本增效,成为了各银行共同的课题。

渠道智能路由,动账短信费用节省20%

银行APP的快速发展,无形中提升了用户日常转账汇款,使用银行卡消费的频率,并由此带来了数量庞大的低额动账,若仍以传统的短信形式进行通知,则会耗费大量且没有太大必要的通信费用。

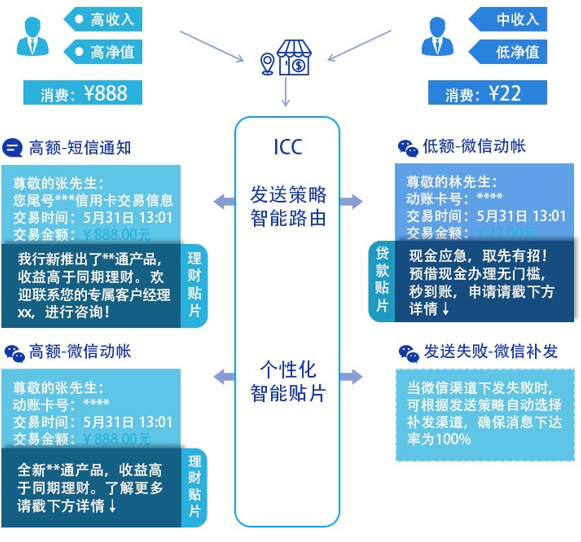

而ICC融合通信中台,可在资源整合的基础之上,对多通信渠道进行综合调度。银行可在ICC的后台上,一键设置下发的渠道、渠道间的并串行及占比——针对低额动账优先通过微信发送,若用户没有关注微信公众号/发送失败,再通过短信补发,节省通信成本;针对高额动账进行短信&微信的并行通知,确保消息的实时送达率。

(图片来源:玄武科技·即信)

[典型案例 - 全球某Top500大行]

通过ICC提供的渠道智能路由功能及外接CRM的客户标签信息,综合路由各类信息的发送渠道。在一个月的业务试行及观察中,短信费用由月均20万降低至15万。

个性营销贴片,产品销售周期缩短30%

除了优化低额动账消息的发送策略,节省通信成本外,ICC融合通信中台还可利用动账类通知高频下发、高打开率的优势,通过个性营销贴片在其后附加营销内容,如此既可增加营销内容的曝光量,又可提升同一消息的利用率。

同时,ICC融合通信中台还支持“营销贴片&智能短链”的升级组合,一方面,智能短链可以承载更多内容、更多形式的营销信息,另一方面,智能短链中的数据埋点,可进一步抓取用户的点击、浏览、分享行为,为筛选意向客户,进行深度精准营销提供数据支撑。

(图片来源:玄武科技·即信)

[典型案例 - 专注小微贷款的某中小银行]

通过ICC的个性营销贴片,拦截配置指定的消息类型(动账类),并依据CRM中的客户画像信息及最近余额情况,在短信、微信及APP推送消息后贴片理财产品通知。项目实施后,对比同类理财产品销售周期缩短30%,同时激活大量高净值老客户。

随着月活亿级时代的到来,银行APP已然成为了各行提供服务、增强客户粘度的标配。而ICC融合通信中台可围绕银行APP的主要业务,在多渠道平台互联互通的基础上,通过渠道智能路由,既有效降低通信成本,又不影响客户体验;针对营销促活需求,则可以通过个性营销贴片,实现营销消息的精准推送、高效触达。

关于我们

即信云通信是以cPaaS为基础,涵盖短信、语音、物联网等通信资源及ICC、UMP、AMS、AI机器人等通信软件平台,并围绕企业通信需求提供一站式云通信解决方案的企业通信云计算服务,广泛应用于金融、政企、互联网、快消等行业,致力于帮助企业连接用户与渠道,在融合通信中驱动企业业务创新与发展。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com