25日晚间,华友钴业发布公告称,收到上交所下发的问询函,要求说明关联交易的标的公司后续经营业绩未达到前期预测的原因等。

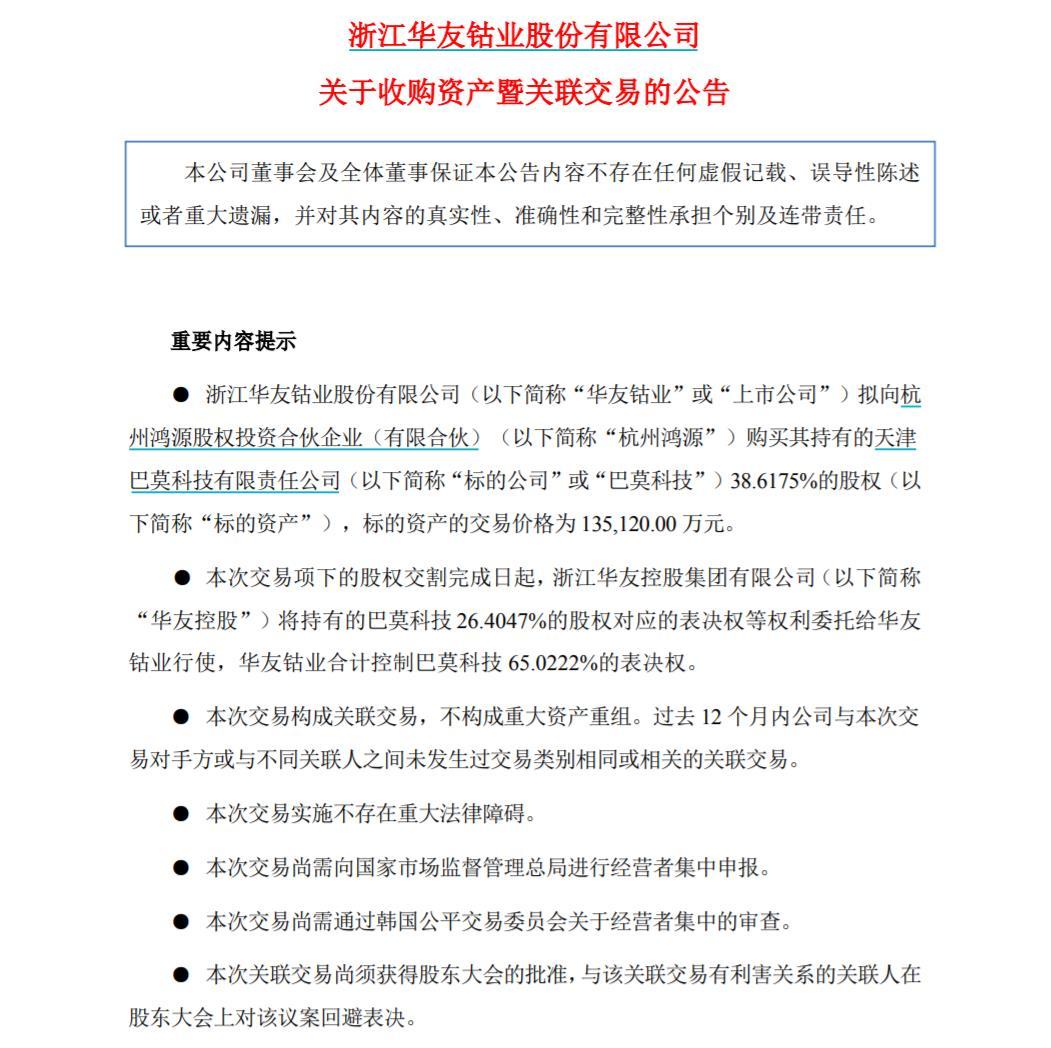

5月23日晚间,华友钴业发布公告称,拟斥资13.51亿元,收购杭州鸿源股权投资合伙企业(有限公司)(下称“杭州鸿源”)持有的天津巴莫科技有限责任公司(下称 “巴莫科技”)38.6175%的股权。此次收购完成后,华友钴业将成为巴莫科技第一大股东。本次交易构成关联交易,不构成重大资产重组。

来源:华友钴业公告

资料显示,巴莫科技成立于2002年,主要从事锂电子电池正负极材料的研发、生产和销售。华友钴业表示,此举有利于加强锂电正极材料领域布局,提升公司综合竞争实力;置入优质资产,提升盈利能力和股东回报水平;降低关联交易规模,提升规范运作和治理水平。

值得一提的是,华友钴业此前曾计划收购巴莫科技全部股权。2019年4月,华友钴业公告称,拟出资32亿元收购巴莫科技100%股权。同年9月,华友钴业因重大调整终止此次收购。

上交所在问询函中指出,2019年,杭州鸿源承诺巴莫科技2019年、2020年、2021年审计的税后净利润分别不低于2.15亿元、2.80亿元、3.63亿元。目前信息显示,巴莫科技2019年与2020年扣非归母净利润分别为8301.81万元、16947.90万元,与前期业绩承诺存在差距。

上交所要求华友钴业补充披露:(1)标的公司当时的估值依据,至今是否存在实质性变化;(2)标的公司后续经营业绩未达到前期预测的原因,对其中的差异进行解释说明。

此外,关于标的资产估值,上交所指出,本次收购公告披露,巴莫科技交易作价34.98亿元,较前次增长2.98亿元。收益法主要评估参数中,2021年至2023年的预测净利润参数分别为23901.11元、31823.35元、36204.34元,较目前业绩增幅较大。

上交所要求华友钴业补充披露:(1)结合资产基础法与收益法评估结果的差异,说明本次选用收益法评估结果作为最终结果的合理性;(2)结合历史业绩、现有产能及利用率、新增产能计划、投资金额及进度以及行业变化等,分析说明收益法下,净利润参数设置的合理性与估值提升的原因,并进行风险提示。

二级市场上,华友钴业25日震荡收涨1.02%,报价92.60元,总市值1141亿元。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com