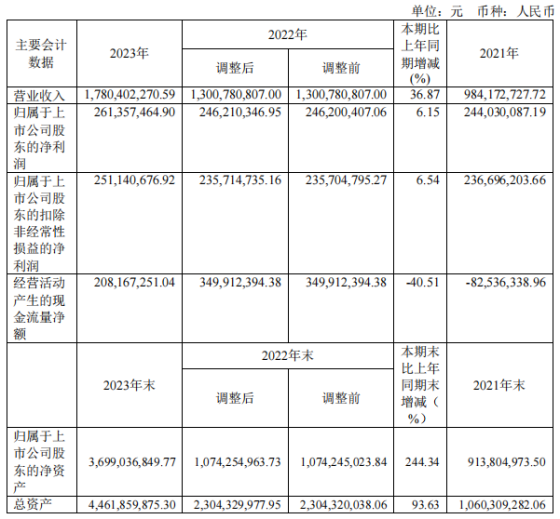

中国网财经3月21日讯(记者 张增艳)近日,南芯科技发布上市后的首份年报。2023年,公司实现营收17.80亿元,同比增长36.87%;归属于母公司所有者的净利润2.61亿元,同比增长6.15%;扣非净利润2.51亿元,同比增长6.54%。

来源:南芯科技2023年报

业绩亮眼的同时,南芯科技经营活动产生的现金流量净额大幅下滑。2023年,公司经营活动产生的现金流量净额为2.08亿元,较2022年下滑40.51%。对此,南芯科技表示,主要系支付职工薪酬和采购付款增长所致。

毛利率、净利率连降

资料显示,南芯科技成立于2015年,主营业务为模拟与嵌入式芯片的研发、设计和销售。

2023年,南芯科技营业成本增长38.65%至10.27亿元,增幅远超同期营收增幅。其中,管理费用增长87.78%至1.54亿元,研发费用增长57.02%至2.93亿元,销售费用增长41.45%至0.78亿元。

受费用增加影响,南芯科技的利润空间收窄。2023年,公司毛利率和净利率分别为42.30%和14.68%,较上年同期分别减少0.74个百分点和4.25个百分点。

对此,南芯科技在年报中解释称,公司产品的利润率主要受下游需求、产品售价、产品结构、材料及加工成本及公司技术水平等多种因素影响。未来不排除消费市场需求再次减弱、公司利润率出现进一步下降的风险,并对公司盈利能力产生不利影响。

过去3年,随着业务规模不断扩大,南芯科技的盈利能力已经出现明显下滑。2021-2022年,公司毛利率分别为43.07%和43.04%,净利率分别为24.80%和18.93%。

除盈利能力需提升外,南芯科技自2023年4月上市以来股价表现也不甚理想。iFinD显示,近1年,公司股价已跌超3成,同时,公司的机构持仓数量大幅下滑。截至2023年6月底,持仓机构数量为296家,到去年年底,这一数据已降至12家,下降幅度超过95%。

前5大客户销售收入占比近75%

记者注意到,南芯科技还面临客户、供应商集中度较高的风险。

年报显示,2023年,公司前五名客户实现销售额13.24亿元,占全年销售总额的74.35%。其中,第1大客户的销售额为6.49亿元,在销售总额中的占比为36.46%。

此外,公司期内通过前五名供应商的采购额为11.28亿元,占年度采购总额的90.45%。其中,第1大供应商的采购额为6.50亿元,占比高达52.06%。

南芯科技近年来的存货也在持续走高。截至2021年末、2022年末、2023年末,公司的存货分别为2.16亿元、3.36亿元和5.25亿元,同比增幅分别为676.83%、55.70%和56.56%。

业内人士表示,2023年受终端市场疲软、经济发展放缓等因素影响,全球乃至国内半导体市场持续面临压力,尤其是亚太地区下行态势较为明显。如果2024年半导体市场难以走出低迷期,南芯科技的存货跌价风险也随之提升,并将对公司经营业绩产生不利影响。

关于南芯科技的经营业绩及股价表现,中国网财经将持续保持关注。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com