来源:中国基金报

关键时刻,私募的仓位数据出来了!

私募减仓4.32个百分点

7月份,A股行情整体在最后一周杀跌,沪深300指数、中证500指数、创业板指分别下跌 7.90%、0.60%、1.06%、港股恒生指数更是跌幅达9.94%。

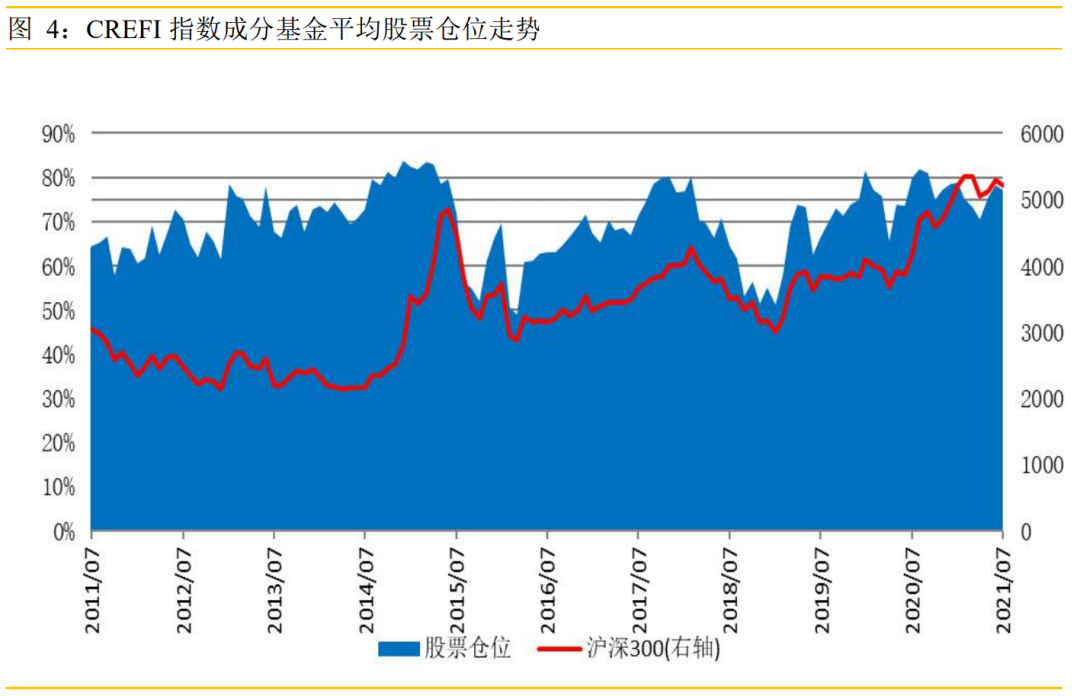

据华润信托统计,截至7月末,阳光私募股票多头指数(CREFI)成份基金的平均股票仓位为72.86%,较6月末降低4.32个百分点。

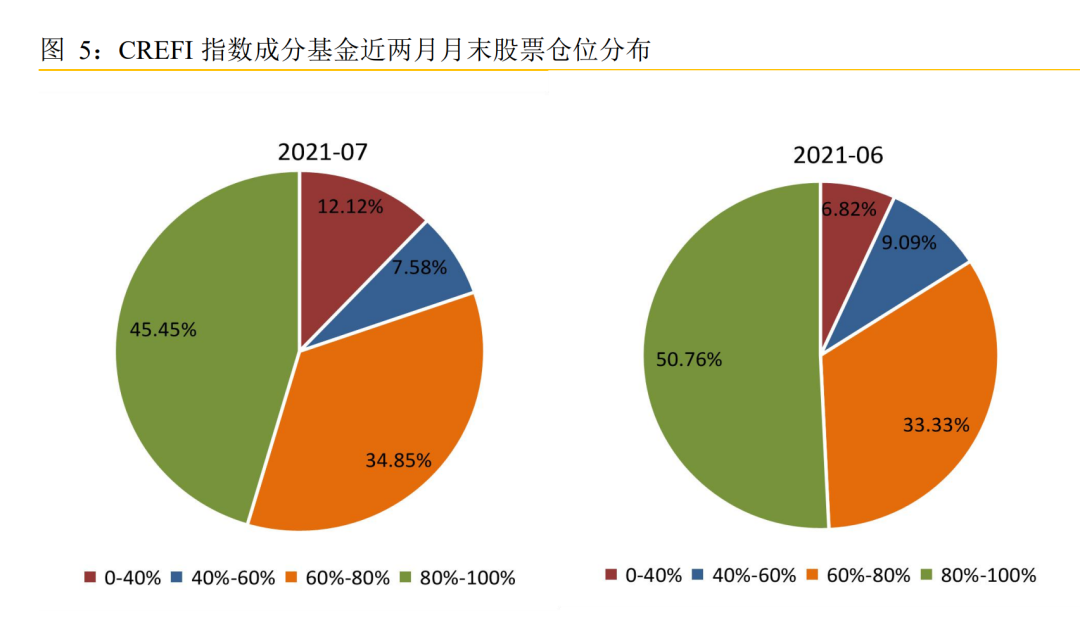

与此同时,高仓运作的私募也变少了。7月末股票持仓超过五成的成份基金比例为86.37%,较6月末下降3.79个百分点。仓位在80%至100%的成分基金也下降了超5个百分点至45.45%。

据记者了解,目前已有不少私募已经实行减仓操作,华南一大型私募告诉记者,仓位已降至4成以下,近期谨慎观察政策动态,对涨幅大的高估值板块进行了较大的减仓。

但也有不少私募减持高仓运作。承泽资产CEO曹雄飞表示,7月份维持了高仓位运作,在“趋势成长主题”的大框架下,基于基本面构建和优化组合,扛住了“双减”对市场的暴击, 取得了良好投资绩效。

万利富达投资表示,当下市场存在多层担忧,即便如此,其仍愿意以高仓位持有目前组合中的优秀企业。首先,A股的整体估值,无论绝对还是相对,仍然处于具备吸引力的位置,如沪深300估值13~14倍PE,而道琼斯指数和纳斯达克分别为29倍PE和48倍PE;其次,结合经营的确定性、成长性,以及两者所匹配的估值水平,现在持有这些优秀企业依然会创造不错的回报率。其理解市场的担忧,但一方面,现金等其他类型资产的回报率趋于平庸,优质股权无疑是最好的选择。

材料为第一重仓、且增持最大的板块

加仓半导体、减仓地产

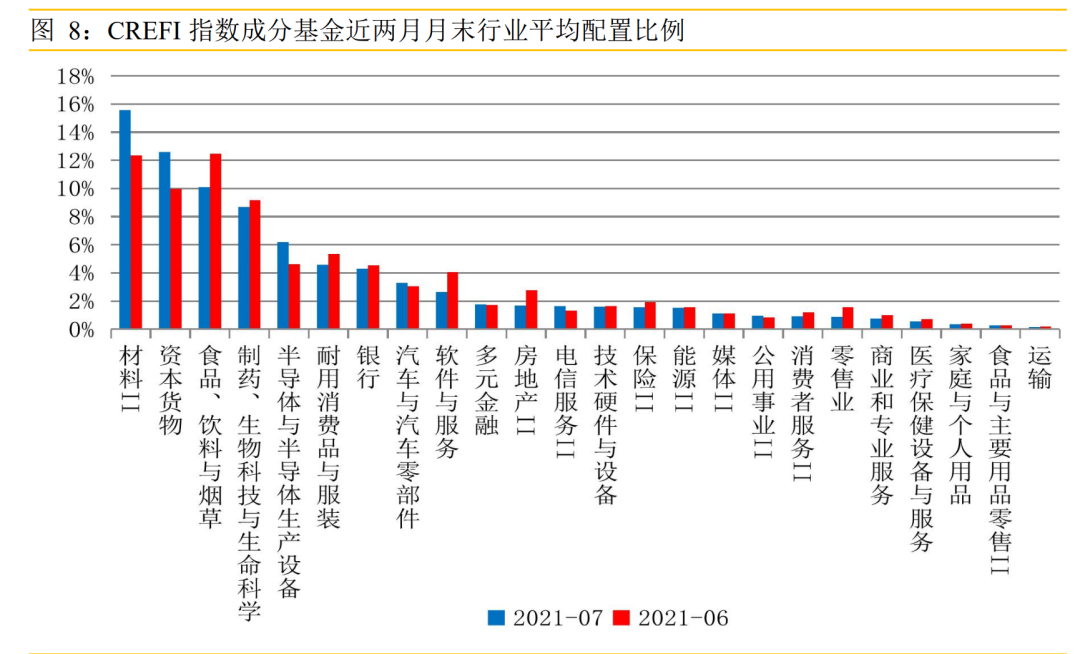

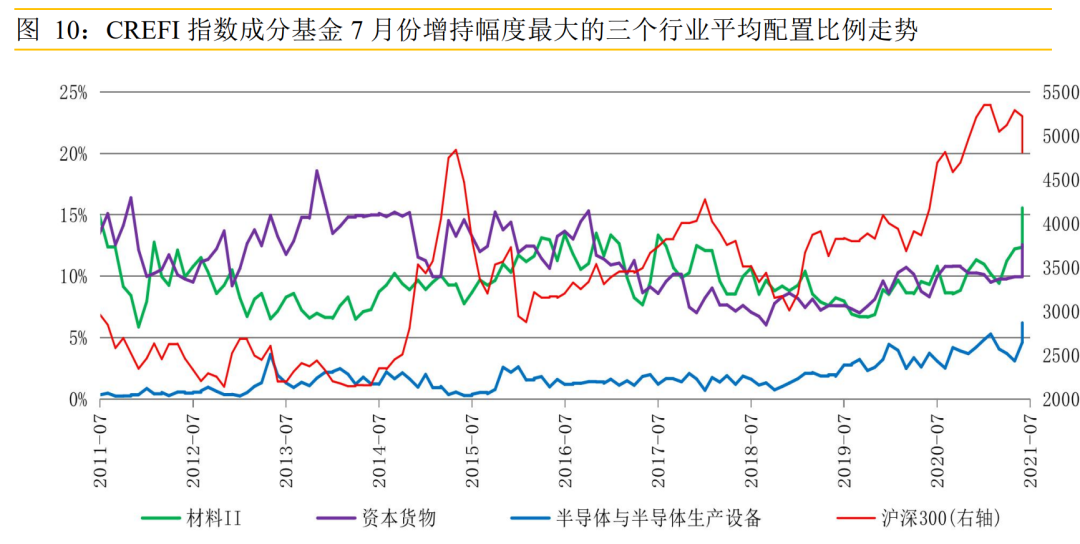

从具体投向来看,7月末,私募在24个万得二级行业中平均配置比例最高的行业为“材料II”,持仓比例达15.56%,并相较于6月末增加3.20个百分点,是私募目前的第一种仓、且增持最大的板块。

而材料自7月以来,逆市上涨近20%。

其次为“资本货物”和“食品、饮料与烟草”,分别持有12.58%、10.10%。其中,资本货物也是持仓增幅第二大的行业,增幅2.6个百分点。

持仓增幅第三大的行业为“半导体与半导体生成设备”,增持1.58个百分点至6.20%。

而从记者了解,私募的确在上述板块有较大的重仓,但部分涨幅较大的已经在获利了结阶段。

曹雄飞分享,持仓上,新能源、半导体和先进制造占比较高,但是前两者短期涨幅过大,已经在逐步获利了结,消费、医药和消费电子是目前跟踪和研究的重点。考虑到市场分化太过极致,下个阶段,其计划适当增加组合的防御性,争取在控制好回撤的前提下,积极参与机构性机会。

汐泰投资表示,他们未来两个月的布局思路:新能源、半导体这些行业涨幅特别大,就需要谨慎一些,反之遇到大的调整则是买入的机会;医药如果延续之前的调整态势,那么或是比较好的买点。

万利富达投资则认为,以消费为代表的“传统”产业,其需求持续、格局明朗、现金流充沛,依然有着高确定性的成长机会。

少数派周良指出,市场对于成长风格的偏好,正处于历史极值水平。而极端的情况,一定不可能长期持续。物极必反,市场风格会回归的。他们要选择收益风险比好的投资方向。投资不能随大流,尤其是当一种潮流演绎到极致的时候。

而从数据来看,私募减幅最大的三个行业为“食品、饮料与烟草”(10.10%,-2.37%)、“软件与服务”(2.64%,-1.42%)、“房地产II”(1.67%,-1.09%)。

从行业的历史配置比例可见,“房地产II”,“软件与服务”配置比例显著低于历史均值;“半导体与半导体生产设备”配置比例显著高于历史均值。

港股配置下降3.13个百分点

而自7月底便连续杀跌的港股,私募也已经减仓了。

7月末,私募成分基金的股票资产中,港股平均配置比例为18.91%,较上月末下降3.13%。

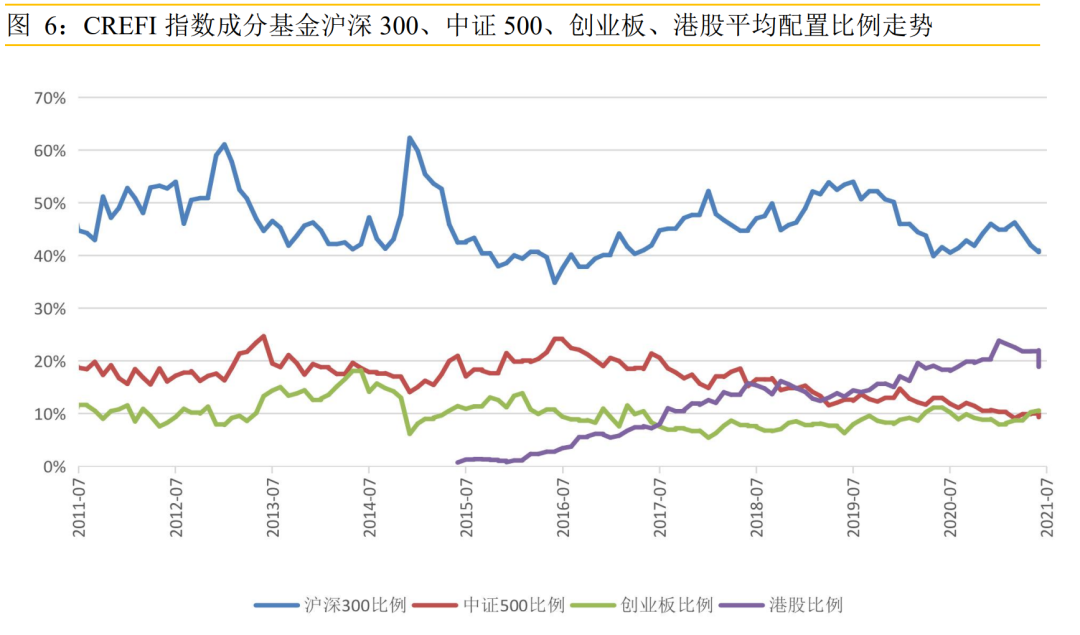

沪深300指数成分股平均配置比例为40.98%,较上月末上升0.30%;中证500指数成分股平均配置比例为9.36%,较上月末下降0.40%;创业板平均配置比例为10.49%,较上月末下降0.12%。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com