中国网财经6月7讯(记者叶浅 樊鹏)6月2日,中信建投证券因为1笔场外期权合约股票指数挂钩标的超出规定范围,被证监会出具了警示函措施。

证券公司参场外期权交易实施分层管理,分为一级交易商和二级交易商。一级交易商可在沪深证券交易所开立场内个股对冲交易专用账户,直接开展对冲交易;二级交易商仅能与一级交易商进行场内个股对冲交易。

根据证券业协会公布数据,截至2022年5月26日,包括中信建投在内的一级交易商有8家,主要为头部券商,二级交易商有38家。

在2021年年报中,中信建投曾表示公司衍生品交易业务可圈可点,其中,场外期权业务新增规模大幅度提升,新增规模人民币3434.47亿元,同比增长39.34%。在2022年的业务展望中,中信建投提到将积极推进场外衍生品业务开展,提供满足客户各类服务需求的解决方案。

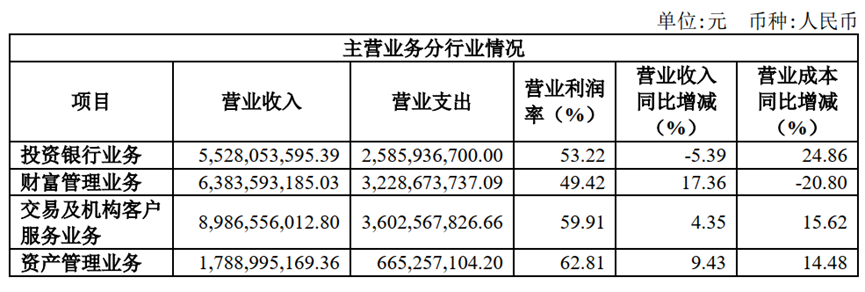

收入结构中,中信建投在2021年年报中将场外期权归属在交易及机构客户服务业务中的股票销售及交易业务。年报显示,2021年其交易及机构客户服务营业收入共达89.86亿元,收入占比近四成,是中信建投的第一大业务收入板块。

表:中信建投证券2021年营业收入分行业情况

数据来源:中信建投证券2021年年报

场外期权业务如火如荼发展的同时,中信建投的优势业务——投资银行业务却成为唯一收入下滑的业务板块。2021年,中信建投投资银行业务收入同比下滑5.39%,为近三年来首次下滑,而因为成本同比上升了24.86%,导致营业利润率同比下滑了17.55%。

在投行业务收入、利润率下降的同时,因为踩雷科创板首单被立案公司紫晶存储,中信建投的投行业务被重点关注。

2020年2月,中信建投保荐承销的紫晶存储登陆科创板,上市后业绩大变脸,上市当年净利润下滑40.59%,2021年更是巨亏2.31亿。

2022年2月,紫晶存储因涉嫌信息披露违法违规,被证监会立案调查,随后紫晶存储披露了16笔、合计3.73亿元的违规担保,其间先后6次收到上交所问询函,并多次延期回复。

2022年5月6日,紫晶存储因被审计机构出具无法对2021年财务报告表示意见的审计报告,被实施退市风险警示,成为科创板首例退市风险公司。自上市以来,紫晶存储的股价也较最高点跌去九成之多。

此前的2022年4月8日,上交所对时任紫晶存储持续督导的2名中信建投保荐人刘能清、邱荣辉予以通报批评。

与此同时,有传言称中信建投有可能因为紫晶存储项目被监管机构暂停保荐资格不少于3个月。

针对上述相关问题,中国网财经记者致函采访中信建投,但截至发稿,未有收到回复。

凡本网注明“来源:XXX(非中国财经消费)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com